日本房地产投资收益:平均市场价格的理想目标是什么?

2020-08-31 11:04

1.房地产投资收益率的概念

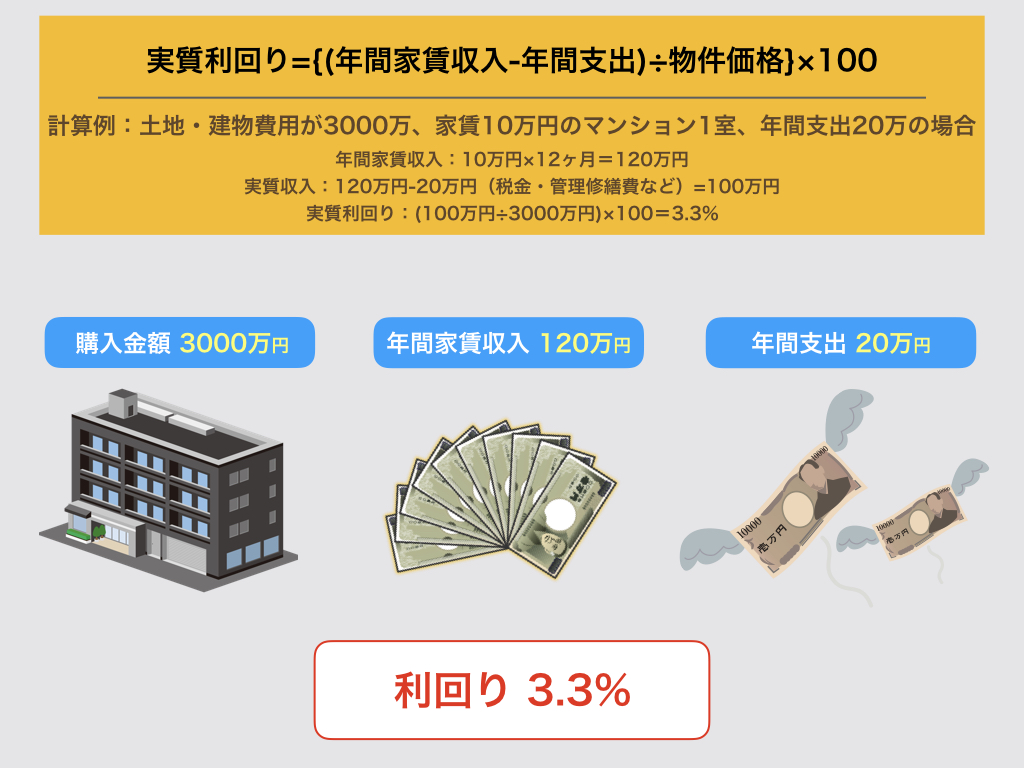

房地产投资有两个“收益率”。“表面收益率”由“(年租金收入/物业价格)×100”计算得出,“实际收益率”通过考虑各种管理费用和税费得出。详情请参阅“[房地产投资收益率]表观收益率和实际收益率的计算方法”一栏。

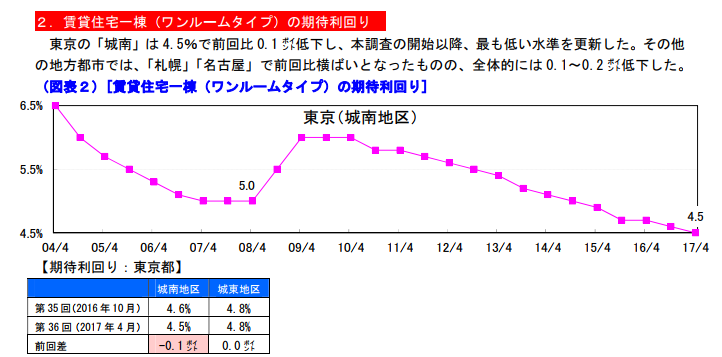

2.东京站附近一居室公寓的平均产量

2017年4月对房地产投资商进行调查根据城南区目黑区品川区品川区一室公寓在东京都港区的受欢迎程度,预计大田区四个区域的收益率为4.5%,交易产率为4.3%。在东京大手町(沿铁路)到墨田区(Sumida)和江东区(Koto)之类的Joto地区(沿铁路)不到15分钟,其收益率为4.8%,交易收益率为4.5%。

(参考:日本房地产学会,第36房地产投资者调查(截至2017年4月))

*上述条件的

使用条件交通条件:从最近的车站步行10分钟以内

年龄:5年以内

平均私人面积:25-30m2

总单元数:50

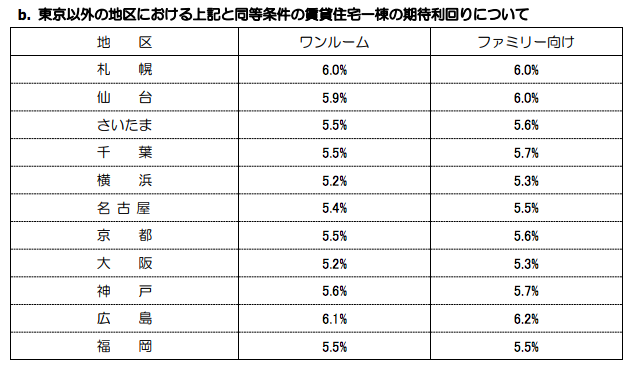

3.当地城市房地产收益的市场价格

(参考:日本房地产学会,第36房地产投资者调查(截至2017年4月))

您会发现,与东京车站附近的物业相比,当地城市的收益较高。东京的收益率从4.5%到4.8%不等,但没有低于5.0%的区域。不包括大阪和横滨,平均单产为5.5%或更高,比东京高1.0%。这些也是车站附近的住宿。农村地区的收益率更高,因为房地产的购买价格比东京便宜。仅考虑产量时,本地人似乎会更好,但存在本地风险。我们将在另一专栏中进行介绍。

4.理想情况下,东京的平均房地产投资收益率为3%至3.5%

如果物业的价格更便宜且租金更高,地表产量将更高。但是,在我们的公寓管理大学,我们认为3%至3.5%是理想的。

有点低吗?我认为很多人都有这种感觉。原因是我们不会对高收益感到困惑,我们的空置率很低,而且我们一直认为租金收入将继续增长。同一地区可能存在房价低廉的地方。有人可能会认为租金与其他地区相同,因为面积相同。在这种情况下,产量肯定会更高。

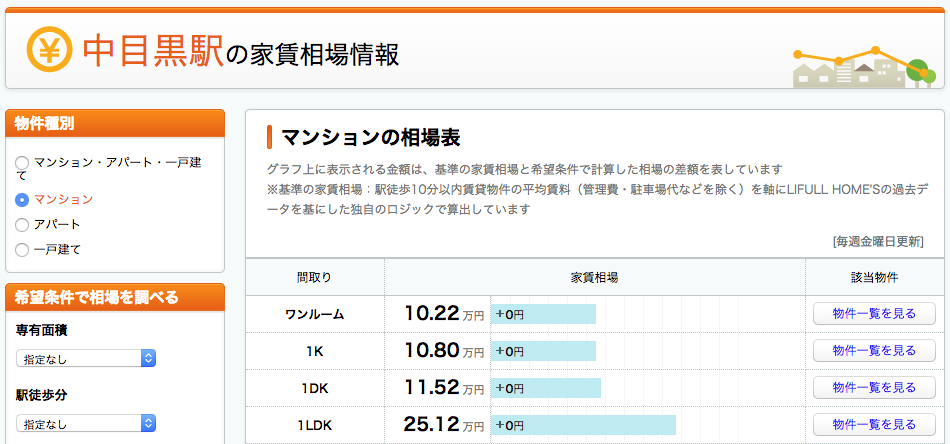

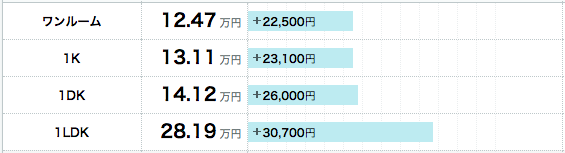

我希望这些人看到下图。它是出租信息网站HOME'S的租金市场信息页面的捕获。受欢迎的中目黑站附近的公寓租金市场价值。(截至2018年1月11日)

(参考:HOME'S租金市场信息)

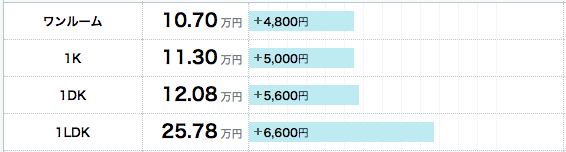

如果从车站步行1分钟到5分钟即可更改条件,价格将从4,800日元增加。

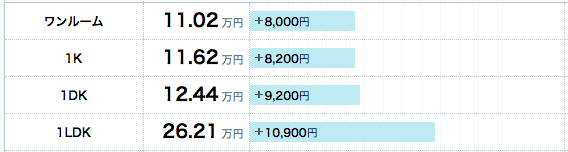

接下来,如果从条件中删除了到车站的距离,而仅采用了新建筑的条件,则该费用将从8,000日元增加。

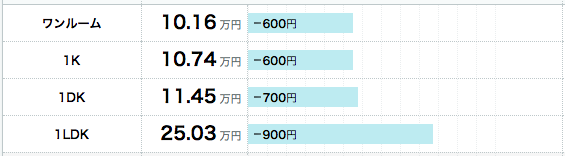

接下来,我将更改设备和环境条件。我分别把浴室和卫生间的条件。△600日元以上。由于租金变化不大,很明显浴缸和厕所是分开的。

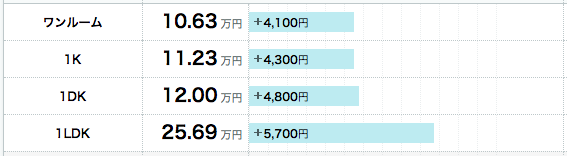

然后,当我尝试使用自动锁时,价格从4,100日元增加。女人有可能独自一人搬进一个房间,例如在工作室或1K的房间里,因此租金似乎很高。

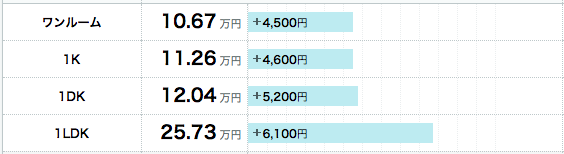

然后,当我尝试使用2F或更高的条件时,价格从4,500日元增加。与自动锁类似,在预防犯罪方面,价格也有可能上涨到2F以上。

如果包括所有这些条件,结果将是22,500日元或更多。

现在,让我们模拟当包括所有上述条件时产量将发生多少变化。

*物业价格仅供参考。它不同于实际的房地产价格。

■无条件的

房地产房地产价格:2500万

租金:107,000日元/月

表面产率:5.1%

■有条件的

房地产房地产价格:4,500万

租金:124,700日元/月

表面产率:3.3%

仅考虑产量,最好是没有任何条件的财产。如果居住者连续进入此属性,将没有问题。但是,在易于租户进入的物业上进行投资的空缺风险较小,您可以期望获得稳定的租金收入。由于这些原因,在公寓管理大学,建议将收益率设为3%至3.5%作为指导,并寻找居民喜欢的房产。

[房地产投资收益率]表面收益率和实际收益率的计算方法

“收益”是指获利多少或投资额的百分比(%)。收益率计算方法是您投资房地产时应记住的第一种计算方法。

1.房地产投资的两种收益是多少?

房地产投资的“收益”有两种计算方法。基本上,它被计算为“(年租金收入/房地产价格)x 100”。该计算方法称为“表面屈服”。另外,“实际收益”是通过考虑各种行政费用和税费来计算的。表面收率不错,但是由于高昂的管理成本,实际收率实际上比预期差。在某些情况下,因此在进行房地产投资之前,请确保您了解两种计算方法。

2.关于表面合格率的计算方法

它通常用于财产信息中经常提到的收益。这是通过简单地将年租金收入除以购房成本获得的数字。

3.如何计算实际收益

实际收益是根据年租金收入减去物业税,火灾保险费,各种管理和维修费用以及其他费用计算的。实际收益率是更准确的获利能力指标。

4.产量模拟

现在,让我们基于房地产属性来模拟收益。我们正在比较两种房价不同的情况。物业1是价格高但租金合理的地区的物业。物业2比较便宜,但租金要低于物业1。■买卖条件

| 物业1 | 物业2 | |

|---|---|---|

| 物业价格 | 2600万日元 | 1500万日元 |

| 行政费 | ¥6,800 /月 | ¥6,800 /月 |

| 维修基金 | 1,000日元/月 | 1,000日元/月 |

| 代收中介费 | ¥2,965 /月 | 1,620日元/月 |

| 财产税 | 60,000日元/年 | 50,000日元/年 |

| 租赁价格 | 91,500日元/月 | 50,000日元/月 |

*代收中介费为房租+消费税的3%。财产税是暂时的。支出明细视实际属性而异。■年收入和支出从月租金和总支出中计算出年收入和支出。

| 物业1 | 物业2 | |

|---|---|---|

| 租金收入 | 1,098,000日圆 | 600,000日圆 |

| 开支 | 189,180日圆 | 163,040日圆 |

| 收入 | 908,820日圆 | 436,960日圆 |

■表面收益率和实际收益率到此为止的房地产价格,年租金收入和实际收益进行计算。

| 物业1 | 物业2 | |

|---|---|---|

| 地面收益(年租金收入/房地产价格)x 100 | 4.22% | 4.00% |

| 实际收益{(年租金收入-年支出)÷房地产价格}×100 | 3.42% | 2.91% |

5.仅凭收益来判断投资物业是错误的!

当然,如果房地产价格低而租金高,收益就很好。然而,为了设定高租金,必须具有适当的区域和设施。合理的区域具有合理的房地产价格。因此,如果收益高于市场价格,最好详细调查居民是否将继续以设定的租金进入。同样重要的是要注意,表面屈服强度是合理的,并且可以将房产购买价格保持在较低水平(模拟房产2)。管理成本和维修成本通常与物业的购买价格不成比例,因此实际收益可能不是那么好。

在线咨询

在线咨询

首页

首页